Математическое моделирование налогообложения константинова любовь андреевна. Распределение налогового бремени на конкурентных рынках Состав суммы платежей

Распределение налогового бремени

Повышение налогов, избыточное налоговое бремя

Покажем, как распределяется бремя акцизного сбора, или налога с продаж, в зависимости от эластичности спроса и предложения. В дальнейшем этот анализ послужит логическим мостом к рассмотрению других аспектов общего налогового бремени.

Используя понятия предложения и спроса, а также эластичности, можно определить, кто платит налог с оборота, или акцизный налог.

Предположим, что на рисунке 5.5 показан рынок определенного сорта отечественного вина и что равновесная цена без вычета налога составляет 4 дол. за бутылку, а равновесное количество – 15 млн. бутылок. Теперь допустим, что правительство вводит специальный акцизный налог, или налог с продаж, равный 1 дол. в расчете на бутылку такого вина. Кто в действительности платит этот налог – производители или потребители? Или, используя специальную терминологию, как распределяется налоговое бремя?

Рис. 5.5. Распределение налога с продаж

Введение налога с продаж величиной, например, в 1 дол. смещает кривую предложения вверх на величину налога. Это приводит к повышению цены для потребителя (до 4,5 дол.) и к снижению цены после вычета налогов для производителя (до 3,5 дол.). В данном случае налоговое бремя распределяется поровну между потребителями и производителями.

Разделение бремени. Допустим, правительство облагает налогом продавцов (поставщиков), тогда этот налог можно рассматривать как надбавку к цене предлагаемого товара. В результате этого кривая предложения сдвинется вверх на величину налога. Таким образом, если продавцы хотели предложить, например, 5 млн. бутылок не облагаемого налогом вина по 2 дол. за штуку, то теперь они должны получить по 3 дол. (2 дол. за бутылку плюс 1 дол. налога) за те же самые 5 млн. бутылок. Продавцы должны теперь заработать на 1 дол. больше с каждой поставляемой единицы товара, чтобы получить ту же цену, какую они получали до введения налога. Налог сдвинет кривую предложения вверх, как показано на рисунке 5.5, где кривая предложения "без налога" обозначена буквой S, а кривая предложения "после введения налога" – S t .

Тщательное сравнение соотношения между спросом и предложением после введения налога с доналоговым равновесием между ними показывает, что если цена до введения налога была равна 4 дол. за бутылку, то новая равновесная цена составляет 4,5 дол. В данном конкретном случае половину налога платят потребители в виде более высокой цены, а другую половину – производители в виде более низкой цены после уплаты налога. Потребители платят за бутылку на 50 центов больше, а производители, заплатив государству 1 дол. налога на единицу продукции, получат 3,5 дол., то есть на 50 центов меньше той цены в 4 дол., которая была установлена до введения налога. В этом случае потребители и производители делят налоговое бремя поровну; производители переносят половину налога на потребителей в виде более высокой цены, а вторую половину налогового бремени несут сами.

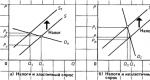

Эластичность. Если бы эластичность спроса и предложения отличалась от той, что показана на рисунке 5.5, то и распределение налогового бремени было иным. Здесь действуют два правила (рис.5.6, 5.7).

Рис. 5.6. Эластичность спроса и распределение налога с продаж

На рисунке 5.6-а мы видим, что если спрос эластичен в соответствующем диапазоне цен, то при введении налога с продаж цена поднимется незначительно (от Р до Р е). Следовательно, большую часть налогового бремени будет нести производитель. Но если спрос неэластичен, как на рисунке 5.6-б, то цена для покупателя существенно повысится (от Р до Р i) и большая часть налогового бремени будет перенесена на потребителей.

Рис. 5.7. Эластичность предложения и распределение налога с продаж

Рисунок 5.7-а показывает, что при эластичном предложении налог с продаж приводит к большому повышению цен (от Р до Р е) и поэтому налог оплачивается главным образом потребителями. Но если предложение неэластично, как на рисунке 5.7-б, цена повысится незначительно (от Р до Р i) и большая часть налога ляжет на плечи продавцов.

1. Чем менее эластичен спрос на товар, тем большая часть налога ложится на плечи потребителей при условии, что предложение является постоянным. Легче всего это можно проверить, составив графики экстремальных случаев – когда спрос либо абсолютно эластичен, либо абсолютно неэластичен. В первом случае налог полностью выплачивается продавцами, а во втором – потребителями. На рисунке 5.6 сравниваются более вероятные случаи – когда спрос относительно эластичен (D е) и относительно неэластичен (D i) в соответствующем диапазоне цен. В случае, показанном на рисунке 5.6-а, когда спрос эластичен, небольшая часть налога (РР е) возлагается на потребителя, а большая часть (РР а ) – на производителя. В случае, показанном на рисунке 5.6-б, когда спрос неэластичен, большая часть налога (РР i) возлагается на потребителей и только небольшая часть (PP b ) выплачивается производителями.

2. Чем менее эластично предложение, тем большую часть налога платят производители при условии, что спрос является постоянным. Кривая предложения эластична на рисунке 5.7-а и неэластична на рисунке 5.7-б, а кривые спроса идентичны. Для кривой эластичного предложения находим, что большая часть налога (PP е) перекладывается на покупателей и только небольшая доля (РР а ) – на производителей или продавцов. Но когда предложение неэластично, наблюдается обратная картина. Основная часть налога (РР b ) приходится на продавцов, а относительно малая доля перекладывается на покупателей (РР i). Кроме того, при неэластичном предложении количество товара сокращается меньше, чем при эластичном.

Примером товара, предложение которого неэластично, служит золото, поэтому бремя акцизного налога на него несут главным образом производители. С другой стороны, предложение бейсбольных мячей эластично, поэтому большая часть акцизного налога на них скорее всего ляжет на покупателей.

480 руб. | 150 грн. | 7,5 долл. ", MOUSEOFF, FGCOLOR, "#FFFFCC",BGCOLOR, "#393939");" onMouseOut="return nd();"> Диссертация - 480 руб., доставка 10 минут , круглосуточно, без выходных и праздников

240 руб. | 75 грн. | 3,75 долл. ", MOUSEOFF, FGCOLOR, "#FFFFCC",BGCOLOR, "#393939");" onMouseOut="return nd();"> Автореферат - 240 руб., доставка 1-3 часа, с 10-19 (Московское время), кроме воскресенья

Константинова Любовь Андреевна. Математическое моделирование налогообложения: Дис. ... канд. экон. наук: 08.00.13: Москва, 2000 173 c. РГБ ОД, 61:01-8/1116-3

Введение

Глава 1 Роль налогов в экономике 10

1.1.Сущность налогов и основные принципы построения.налоговой системы 10

1.2.Функции налогов и их классификаций 18

1.3. Математическое моделирование как метод исследования системы налогообложения 21

1.4.Определение оптимального уровня налогового бремени 35

1.5. Влияние ставок налогов на экономическую динамику предприятий и экономику в целом 45

1.6. Налогоиые регуляторы в условиях инфляции 57

1.7. Оценка эффективности палого ной системы 62

Глава 2 Моделирование перераспределения налогового бремени между секторами ТРГ. экономики 69

2.1 Трехсекторная модель экономики 69

2.2.Модель перераспределения налогового бремени 78

2.3. Моделирование реакции секторов на изменение налогогсых станок 87

Глава 3 Анализ налогообложения с. помощью трехсекторной модели экономики 95

3.1 .Производственная функция как экономико-статистическая модель производственного процесса 96

3.2. Статистическая оценка производственных функций секторов 110

3.3.Сравнительный анализ реальной и модельной систем налогообложения 126

Заключение 141

Список литературы 144

Приложения 149

Введение к работе

її настоящее время растет понимание необходимости государственного регулирования в экономике. В связи с этим представляется целесообразным использовать возможности экономико-математического моделирования для исследования и оценки механизмов государственного воздействия на экономику. Выводы, получаемые с помощью математических моделей, можно интерпретировать как ожидаемые результаты экономической деятельности при тех или иных государственных мероприятиях управленческого характера.

При построении задачи регулирования важным является выбор управляющих параметров. Инструменты "мягкого" 1 экономического регулирования известны: пены, тарифы, налоги и тому подобное. Среди этих регуляторов особое место занимают налоги. Налогами можно стимулировать или, наоборот, ограничивать деловую активность, а, следовательно, развитие тех или иных подразделений экономики. Налоговое регулирование охватывает не только отдельные отрасли, но и всю экономику во всем многообразии ее форм. Оно призвано активно влиять на структуру общественного воспроизнодегва.

Налоговая система связана с формированием финансовых ресурсов и затрагивает экономические интересы всех налогоплательщиков, А также зависит от социально-экономических целей, которые ставит перед собой общество и определяет характер взаимоотношений государства и всех хозяйствующих субъектов.

Таким образом, налоговая система является важнейшим активным элементом государственной экономической политики. Научно обоснованная, отряжающая изменяющуюся действительностї, она может позитивно влиять на экономические процессы.

В связи с вышеизложенным возникает ряд вопросов, представляющих интерес не только для экономистов, но и для математиков, занимающихся применением математическ"их методов н экономике. Основные из них: Как налоги влияют на уровень деловой активности? Как они связаны с темпами роста экономики и ценами? Как определить оптимальные границы изменения налоговых ставок? Какова рациональнам налоговая паї ручка па предприятия и крупные подразделения, стимулирующая их производственную деятельность?

Налоги - основная форма дохода государства. Но нельзя забывать главный принцип налогообложения: как бы велики ни были потребности в финансовых ередсішіч на покрытие государственных расходов, налоги не должны подрывать заинтересованность налогоплательщиков в хозяйственной деятельности. Отсюда возникает актуальная проблема государственной политики - вопрос тяжести пало і ово и системы для налогоплательщиков и всей экономики в целом. Налоги не должны "душить" произвольно, снижай. инвестиционный потенциал.

І Іроблему снижения налогового бремени можно решить путем исследования влияния налогов на производственную активное п. экономической системы и определения оптимальных налоговых ставок с

б помощью мєїодон математического моделирования. Этому іюпросу посвящен

ряд работ, однако, в большей мере они затрагивают модели, оценивающие

влияние ставок отдельных налогов и платежей на хозяйственную активность

отдельно взятого предприятия, или модели, в которых экономическая система

выступает в качестве неделимого целого, без определенного взаимодействия

между своими подразделениями. То есть практически отсутствуют

исследования изменения поведения субъектов макроэкономики в связи с

изменением налоговых ставок.

Между тем, при исследовании влияния налогов на процесс воспроизводства нельзя не учитывать существенных моментов функционирования экономики, как системы, производящей средства производства и предметы потребления. Причем более правильным было бы добавить разделение средств производства на предметы труда, которые участвуюг в одном цикле производства, и средства труда, используемые бо многих производственных циклах. Что приводит нас к рассмотрению трехсекторной модели экономики.

Учитывая вышесказанное, целью данной диссертационной работы является исследование механизма перераспределения налогового бремени между секторами экономики на основе ее трехсекторной модели.

Для достижения поставленной цели в работе последовательно решались следующие задачи:

выявление ро.і]и еисземы налогообложения в современной экономике, определение ключевых параметров и принципов налогообложения;

изучение возможностей управления экономической системой с помощью налетов;

анализ имеющихся разработок по построению математических моделей налогообложения;

построение экономико-математической модели, позволяющей реализовать механизм перераспределения налогового бремени между секторами трехсекторной экономики;

разработка методики расчсіа производственных функций (ПФ) секторов;

построение производственных функций секторов;

Исследование перераспределения налогового бремени в трехсекторной

;жономике с конкретными производственными функциями секторов;

Оценка адекватности результатов моделирования характеру реальных

процессов в исследуемой экономической системе.

Объектом исследования выступает экономическая система на макроуровне.

Предметом исследования является управление экономической системой путем перераспределения налогового бремени с помощью трехсекторной модели ЭКОНОМИКИ-

Теоретико-методологическую основу диссертационной работы составили осшжы экономической теории; системный анализ экономики, как сложной экономической системы; методы математического анализа и математического моделирования; методы обработки данных, а также накопленный опыт использования экономико-математических методов в экономических исследованиях,

В процессе исследования были изучены работы ученых в области налогообложения и макроэкономического моделирования.

Информационной базой служили материалы статистической отчетности Госкомстата России.

Научная новшна диссертационного исследования состоит в разработке математической модели перераспределения налогового бремени с CES-функциями секторов; в построении конкретных производственных функций экономики РФ; в проведении экспериментов по перераспределению налогового бремени с помощью ірехсекторной модели экономики РФ с конкретными производственными функциями. Основные положения раоогы. определяющие ее научную новизну:

1. Обоснование возможности управления экономической системой путем

перераспределения налогового бремени.

2. Аналн гическое исследование трехсекторной экономики, находящейся в

с і аппопарном состоянии с фиксированным распределением труда, в

ситуации перераспределения налогового бремени между секторами и при технологическом укладе, заданном CKS-функциями секторов.

Разработка методики расчета параметров производственных Функций секторок трехеекторной экономики по показателям официальной статистики и выполнение соответствующего расчета.

Определение технологического оптимума, отвечающего сложившемуся технологическому укладу.

Реализация процедуры движения в сторону технологического оптимума с помощью перераспределения налогового бремени.

Практическая значимость результатов исследования состоит в возможности апробации различных вариантов налоговой политики на макроуровне в разрезе трех производственных секторов экономики.

Структура работы определена целью и задачами исследования. Диссертация состоит из введения, трех глав, заключения, библиографии и приложений- Осповнос содержание работы изложено на 143 страницах машинописного іекста. Список использованной литературы состоит из 72 наименований.

Математическое моделирование как метод исследования системы налогообложения

Как видно из вышеизложенного, налоги играют важную роль в экономическом развитии общества. И для оценки их влияния необходимо применение специальных средств анализа- Одним из таких средств является экономико-математическое моделирование.

Уточним основные понятия экономико-математического моделирования, которые будем использовать в процессе дальнейшего изложения. Как известно, суть математического.моделирования состоит в замене реального объекта (процесса) некоторой математической конструкцией (математической модепью)у в том или ином смысле отражающей существенные свойства моделируемого объекта (процесса). При этом между некоторыми характеристиками модели и свойствами процесса устанавливается двусторонняя связь, благодаря которой, с одной стороны, можно использовать данные об особенностях процесса для построения и уточнения его модели, с другой - интерпретировать результаты ее исследования в терминах, непосредственно характеризующих свойства процесса. Таким образом, метод моделирования основывается на принципе аналогии, то есть возможности изучения реального объекта не непоередокешт. а через рассмотрение подобного ему и более доступного объекта, его модели. А под моделированием понимается процесс построения, изучения и применения моделей. Процесе моделирования обязательно включает построение абстракций, умозаключение по аналогии и коне груировапие научных гипотез.

Экономико-математические модели (ЭММ) выделяются среди математических моделей тем, что объектом моделирования являются экономические процессы, а сами модели отражают экономические связи и отношения, существующие в реальных процессах или явлениях . В наиболее общем виде экономико-математические модели - это математическое описание экономического процесса или объекта, произведенное в целях их исследования и управления ими: математическая запись решаемой экономической задачи (поэтому часто термины "модель" и "задача"употребляются как синонимы) .

Следует подчеркнуть, что важнейшим методологическим принципом применения математических моделей в экономике, с одной стороны, является наличие глубокого знания об экономической действительности, а с другой широкое использование математики позволяет углубить экономические знания и получить более строгие доказательства для их развития \Ъ9\. Го есть модели не только адаптируются к процессу или объекту моделирования. но и само моделирование как важный элемент научного познания вносит новое в экономическую теорию и в механизм управления экономикой.

Объектом исследования ЭММ предстает экономика (или шире: социально-экономическая система).

Под социально-экономической системой понимается сложная вероятностная динамическая система, объединяющая процессы производства, обмена, распределения и потребления материальных и других благ . Она может быть охарактеризована кибернетическим понятием "сложная система11. Наиболее распространено понимание системы как совокупности элементов, находящихся во взаимодействии и образующих некоторую целостность, единство. Важным свойством любой системы является змерджентноеть, то есть наличие таких свойств, которые не присущи ни одному из составляющих систему элементов, гпятому в отдельности:, вне системы. Поэтому социально-экономические системы необходимо исследовать и моделировать в целом.

Экономика страны обладает всеми признаками сложной системы: объединяет большое число элементов, отличается многообразием внутренних связей с другими системами (природная среда, экономика других стран и так далее). В народном хозяйстве взаимодействуют природные, технологические, социальные процессы, объективные и субъективные факторы.

Сложность экономики иногда рассматривается как обоснование невозможности се моделирования, изучения средствами математики. Но такая точка зрения неверна. Моделировать можно объект любой природы и любой сложности. И как раз сложные системы представляют наибольший интерес для моделирования, именно здесь моделирование может дать результаты, которые нельзя получить другим?/ способами исследования.

Экономико-математические методы весьма необходимы для успешной деятельности в самых различных сферах целенаправленной человеческой деятельности и, прежде всего при выработке рациональных управленческих решений в социально-экономической сфере. В модели все взаимосвязи переменных могут быть оценены количественно, что позволяет получить более качественный и надежный прогноз. С помощью моделей теория приводит в систему хаотический поток эмпирического опыта. Еще Эйнштейн настойчиво подчеркивал, что фундаментальные принципы нельзя вывести индуктивным способом непосредственно из опыта, что они возникают свободно в результате абстрагирования от эмпирического опыта1. Собственно творческое начало здесь принадлежит математике, хотя опыт остается единственным критерием пригодности теории.

Таким образим, в современной экономике математика выступает в качестве необходимого инструмента, с помощью которого молено выбрать наилучший вариант действий из многих возможных. Решение задач влияния налогов на производственную активность экономической системы не является исключением. Их решение невозможно без привлечения адекватного экономико-математического инструментария, позволяющего решить многие вопросы. возникающие в процессе разработки любой системы налогообложения.

Построение модели само по себе не является самоцелью. Большинство экономико-магематических моделей строился с вполне конкретными целями, для решения определенных задач. Учитывать эти цели необходимо при разработке и идентификации модели, дли правильной формулировки понятия адекватности модели и методов ее проверки .

Влияние ставок налогов на экономическую динамику предприятий и экономику в целом

Структура системы налогообложения определяется, во-перпых, требуемой суммой палопоп и, гю-вторых, величинами налоговых ставок. По прежде, чем вводить те или иные налоги необходимо иметь четкое представление о следующем: с кого взимать налог - с производителей или с потребителей; на какие товары его вволить; какова величина дополнительных поступлений в бюджет и на кого ляжет основное налоговое бремя? Можно предположить, ч го налоговый пресс увеличится для того, с кого будут взимать налог, и что чем больше будет установлена налоговая ставка, тем больше будут поступления в бюджет. Однако более детальный экономический анализ показывает, что величина налогового бремени определяется не формальными плательщиками налога, а величинами эластичности спроса и предложения. Гак, например , в случае неэластичного спроса бремя налога на добавленную стоимость (ІТДС) полностью переносится на потребителя а сам факт взимания налога никак не сказывается на деятельности предприятия, В этой ситуации НДС оказывается налогом лишь на потребление, поскольку его выплаты полностью компенсируются производителю соответствующим повышением оптовых пен. Аналогичная нейтр&пьность НДС на уровне предприятия может возникать и при избыточном спросе и регулируемых ценах. Однако при свободных пенах и эластичном спросе положение меняется, и если спрос ограничивает возможности реализации, то НДС перестает быть нейтральным, а предприятия вынуждены адаптироваться к новым условиям функционирования- Сбыт продукции по ценам, обеспечивающим полную компенсацию платежей НДС, становится невозможным, и предприятие сталкивается с необходимостью выбора новых комбинаций объемов производства и цен.

Аналогично, увеличение налоговой ставки, эквивалентное увеличению цены облагаемою налогом товара, может привести как к увеличению налоговых поступлений в бюджет, так и к их уменьшению, опять же в зависимости от эластичности. Попм гаємся разобраться в этих вопросах, рассмотрев модель взимания налогов.основанную на концепции спроса и предложения, предложенную в .

Предположим вначале, что налог взимается с производителей, а для простоты будем считать, что налог с единицы продукции 1 постоянен и не зависит от величины выпуска (это не так, если налог определяется в процентах с выпуска или объема продаж). В этом случае рыночная цена товара повышается от ре до рс. которая теперь отличается отмены производителей рр на величину налога t, а объем продаж уменьшается от q до q . Суммарная величина налоговых поступлений в бюджет Т определяется как произведение налоговой ставки і на объем продаж q: Т= t q1.

Одновременно это же выражение определяет и величину налогового бремени, часть которого Тс = q (pL - ре) падает на плечи потребителей, а другая часть ТР = q - (р -$) - на производителей.

Нетрудно показать, что сумма этих частей равна налоговым поступлениям Б бюджет Тс Тр - q - (р - рР)9 а соотношение зімх частей обратно пропорционально соотношению эластичностей спроса и предложения:

относительного изменения экономического фактора, от которого он зависит, при неизменных остальных влияющих на него факторах.)

Таким образом, последнее соотношение следует из определения еластичностей спроса и предложения, отношение которых дает искомое выражение. Лмл-іИїируя его, мы видим, что большее налоговое бремя падает на экономического агента с меньшей эластичностью, у которого меньше возможностей для ухода от налогового бремени. В частности, если - эластичность спроса равна нулю, то все налоговое бремя ляжет на плечи потребителей, так как независимо от величины налога (а, следовательно, и от величины цены) потребители не изменят объема покупок. Если же спрос на какой-либо товар характеризуется совершенной эластичностью, то в проигрыше оказываются производители, так как потребители уходят от налога, снижая величину спроса и переходя к потреблению товаров-субститутов. В этом случае все налоговое бремя падает на плечи производителей. Более подробно вопрос о направленности реакции предприятий на вариации ставок налогов (в частности, НДС и налога на прибыль (НП)) с учетом эластичности освещен в работе .

Аналогично происходит и перераспределение налогового бремени в случае, когда налог формально взимается с потребителей. Например, оплачивая какую-либо покупку, покупатель платит по дополнительному чеку определенную сумму или процент от суммы покупки государству, В этом случае при введении налога можно заметить, что распределение налогового бремени между потребителями и производителями происходит так же, как и в предыдущем случае, и опять обратно пропорционально их эластичностям.

Таким образом, формальные и фактические плательщики палого не совпадают. Независимо от того, кто является формальным плательщиком нспога, фактически плательщиком оказывается экономический агент с меньшей эластичностью, особенно если эластичности спроса и предложения сильно различаются.

Рассматривая вопрос о влиянии величины налоговой ставки на величину налоговой выручки нетрудно заметить, что эти величины связаны между собой примерно так же, как связаны выручка от продаж и цена товара: повышен не налога на товар с эластичным спросо.м повлечет за собой сокращение дохода от налогообложения.

Моделирование реакции секторов на изменение налогогсых станок

Объем производственных товаров и услуг в экономике зависит от двух параметров: факторов производства и производственной функции. Факторы производства - это ресурсы, необходимые для производства товаров и услуг. В качестве факторов производства могут рассматриваться различные виды основных производственных фондов, живого труда, а также используемые в процессе производства природные ресурсы и так далее. Однако полный учет всех факторов невозможен, да и нецелесообразен, так как влияние некоторых из них незначительно. Поэтому учитываются в основном факторьї, оказывающие решающее влияние па результаты производства. Основными факторами производства являются труд и капитал. Существующая производственная технология определяет, какой объем продукции производится при данных количествах капитала и труда. Математически экономисты выражают производственную функцию (ПФ) для работы существующей технологии. Она является экономико-статистической моделью производства продукции в данной экономической системе и выражает устойчивую, закономерную количественную зависимость между объемными показателями ресурсов и выпуска , Результат процесса производства складывается под влиянием многочисленных и разнообразных факторов. Качественный анализ позволяет в каждом конкретном случае установить, какие именно бакторы влияют на результаты производства. Цель построения производственной функции количественно оценить, измерить характер и степень такого влияния. Производственные функции принадлежат к наиболее известным и широко употребляемым моделям.

Они строятся для решения определенных.экономических задач, относящихся к анализу, прогнозированию. Применяются производственные функции как самостоятельно, так и в составе более сложных экономико-математических моделей. Используя аппарат производствеиных функций люжно: - проводить разнообразные аналитические расчеты; - определять эффективность использования ресурсов и целесообразность их дополнительного вовлечения в сферу производства; - прогнозировать выпуск производства при тех или иных вариантах развития объекта (то есть при различных вариантах наличия ресурсов). Построение, анализ и использование производственной функции основаны на отражении в ее характеристиках и параметрах характерных особенностей производства. В реальной жизни результат производства определяется действием огромного количества факторов, поэтому очень тяжело, практически невозможно учесть их в рамках ПФ. Некоторые из них вообще не возможно выразить количественно.

Поэтому, как уже было отмечено, исследователь включает только некоторые из них, причем, желательно, наиболее значимые, которые оказывают решающее воздействие на изучаемый показатель. Ясли изменение результативного показателя ставится в связь с изменением одного из показателе и-факторов, то производственная функция представляет совой уравнение y = f{x) с двумя переменными: независимой х (показатель-фактор) и зависимой у (результативный показатель). Это простейший случай. Данное уравнение может быть линейным или нелинейным. Выявление зависимости совместного, одновременного влияния нескольких факторов на результативный показатель осуществляется с помощью многофакторных производственных функций, общий вид которых где у - показатель, выражающий результаты производства; д-рдч jf„- факторы, оказывающие влияние на результаты производства и включенные в модель производственной функции, Мпогофакторное уравнение гоже может быть линейно или не линейно В прикладных исследованиях производственно-экономических сиоем, как правило, используются двухфакторпые производственные функции, в которых в качестве ресурсов рассматриваются труд и фонды. Такой подход оправдан как с теоретической, так и с практической точек зрения . Все они сводятся к следующим предположениям, называемым неоклассическими постулатами: 1. Пропорции между затратами факторов, а также между затратами каждого из факторов и выпуском могут изменяться на произвольно малую величину, а увеличение как затрат отдельных факторов, так и выпуска может происходить мгновенно. Это предположение аналитически формулируется в їіиде требования непрерывности и дважды дифференцируемости производственной функции по всем переменным-факторам. Этот постулат носит вспомогательный технический характер.

Статистическая оценка производственных функций секторов

Итак, для построения производственных функции секторов требовались данные об основных производственных фондах (ОПФ), численности занятых и валовому общественному продукту (ВОП) по секторам.

Известно, что, начиная с 1991 года, произошли значительные изменения в экономике. Это повлияло на тенденции развития рассматриваемых показателей. При этом, однако, ограниченность имеющейся традиционной статистики в связи с неприспособленностью ее к охвату происходяших при этом быстрых изменений в экономике, привела к значительной неопределенности в том, что касается фактических объемов производства. Многие обозреватели полагают, что масштабы спада производства па первых этапах реформ, возможно, преувеличены официальной статистикой, а интенсивность оздоровления экономики, напротив, преуменьшена.

Так как с начата реформ прошло пока немного времени, процесс преобразований еще продолжается, а на исходном его этапе имел место спад объема выпуска товаров и оказания услуг, данные статистики за последние годы вряд ли могут служить полезным ориентиром в выведении формальной производственной функции. Однако можно воспользоваться эмпирическими данными за предшествующие годы. Хотя при таком подходе некоторые аспекты, присущие последним годам развития экономики страны, могут оказаться неучтенными, использование данных за предшествующий период. по-видимому, является наилучшим способом. Полому при анализе использовалась статистическая информация до 1991 года.

Проблему распределения продукции по отраслевой принадлежности решить в полном объеме не представляется возможным из-за отсутствия необходимой информации. Частично она решается на основе использования данных системы отчетных межотраслевых балансов (МОЬ) (номенклатура отчетных МОБ производства и распределения продукции, составляемых с 1975г., ежегодно учитывает 18 отраслей промышленности и народного хозяйства) и данных "Основные показатели промышленности1, опубликованных в статистических сборниках ,

Дли формирования данных по объему валовой продукции (ВГТ) секторов из валового общественного продукта (ВОП) было выделено промежуточное потребление (ПП) - производственные материальные затраты: ВОП-ПП=КП (где КП - конечный продукт). Таким образом, П11 - это валовая продукция материального (нулевого) сектора, то есть нулевой сектор выделяется сразу. В КП входит продукция первого (фондосоздающего) и второго (потребительского) секторов. Чтобы получить валовую продукцию по каждому сектору в отдельности, воспользуемся имеющимися данными (1980, 1985-1992гг.) по распределению общественного продукта на средства производства (I подразделение) и предметы потребления (II подразделение). В трехсекторной экономике 1 подразделение разделено на материальный (нулевой сек гор) и ф он досоз дающий (первый сектор). Продукция нулевого сектора уже известна (как промежуточное потребление), поэтому, вычитая ее из общей суммы 1-го подразделения, получим продукцию первого сектора. А так как 11 подразделение совпадает со вторым сектором, то и валовая продукция этого сектора тоже известна. Но необходимо учесть методологические особенности по расчету показателей 1 и 11 подразделений общественною продукта: деление продукции на 1 и 11 подразделения производится по каждой отрасли в зависимости от фактического использования, (потребления) этой продукцгт. В силу этого часть продукции первого сектора (накопление основных производственных фондов пассажирского транспорта, фондов связи в части обслуживания населения и отраслей непроизводственной сферы, а также фондов дорог) вошла во 11 подразделение. Для более точного учета продукции первого сектора произведем следующую корректировку: спичем со второго сектора долю, приходящуюся на первый сектор. Эта доля исчислена по данным о структуре производства предметов потребления (за 1975, 1980, 1981гг., см.) и составляет 10%.

Аналогично проводим деление ВОП на сектора по периодам 1960 1979гг, 1981-1984гг., предварительно восстановив за эти годы недостающие данные распределения обоі,ественного продукта на I и 11 подразделения. Для восстановления использовались темпы роста производства средств производства (группа "А,т) и производства предметов потребления (группа "Б") в промышленности (см. ).

Для расчета численности занятых по секторам использовались статистические данные "Среднегодовая численность рабочих и служащих по отраслям народного хозяйства 1960-1989гг \ "Численность занятого населения из по отраслям экономики и "Численность промышлснно-производспзенного персонала по отраслям промышленности" (см. ). За отдельные годы соответствующая информация отсутствует, поэтому для получения недостающих данных разумным представляется предположение о сохранении на достаточно коротком временном отрезке {] -3 года) тенденции в распределении численности занятых по секторам. Итоговая численность занятых по каждому сектору - результат суммирования занятых по всем отраслям экономики, входящим в данный сектор.

32. Распределение налогового бремени в конкурентной и монополистической среде.

Налоговые обязательства (бремя) – установленные законом обязанности по уплате налогов. Специфический налог – налог, исчисляемый путем умножения ставки, выраженной в денежных единицах , на количество облагаемых товаров, выраженных в натуральных единицах. Стоимостной налог – исчисляемый путем умножения ставки, выраженной в процентах, на величину стоимости товаров. По удельному весу налогового платежа налоги делятся на прогрессивные (растут быстрее дохода), регрессивные (медленнее) и пропорциональные (неизменные независимо от величины дохода).

Совокупность индивидов, на которых фактически ложится бремя налога, т. е. тех, чье положение при прочих равных условиях ухудшается в связи с введением данного налога, представляет собой сферу действия налога.

Расхождения между законодательно устанавливаемой сферой налоговых обязательств (кругом плательщиков) и экономической сферой действия налога обуславливаются перемещением налогового бремени. В основе механизма перемещения лежит взаимозависимость участников рынка. Способность полностью или частично покидать сферу действия налога, перемещая бремя на других лиц, очевидно, зависит от гибкости экономического поведения. Гибкость проявляется в том, чтобы без больших потерь сокращать свое участие в сделках, выгодность которых уменьшается в связи с налогообложением.

Перемещение налога на конкурентном рынке товара

Налоговые обязательства возлагаемые на плательщика, далеко не всегда совпадают с реальным налоговым бременем, которое он вынужден нести, Причина этого заключается в том, что вводимые налоги влияют на поведение продавцов и покупателей и в конечном счете на общее равновесие на рынке. Именно на рынках происходит перемещение налогового бремени, которое и приводит к расхождениям между законодательно установленной сферой налоговых обязательств и экономической сферой действия налога. Причем на различных рынках это происходит по-разному. Рассмотрим, как происходит это перемещение на конкурентом рынке.

Пусть некий товар, кривые спроса (D) и предложения (S) которого представлены на рис, обложен налогом в размере t руб. на единицу продаж. Если налоговое обязательство возложено на продавцов, ему соответствует перемещение линии S вверх на расстояние t в положение S"; если обязательство несут покупатели, этому соответствует перемещение линии D вниз на ту же величину в положение D". Под воздействием налога исходное равновесие Е0 и цена Р0 заменяются новыми.

Е d1 – налог платят продавцы. Е S1 – налог платят покупатели. Распределение налогового бремени между продавцами и покупателями определяется соотношением абсолютных величин D Pd и DР s, где D Pd = Рd - Р0 , а DР s = Р s - P0 . Содержательно это означает относительно большую гибкость рыночного поведения продавцов по сравнению с покупателями, на участке Q1 Q0 , спрос эластичнее по цене, чем предложение.

При абсолютно неэластичном спросе все налоговое бремя ложится на потребителя. Вместе с тем хорошо видно, что и в общем случае преимущество в эластичности благоприятствует перемещению налогового бремени. Это справедливо независимо от того, специфический налог или стоимостной. Доказательство – график ниже, т. к. при стоимостном налоге распределение налогового бремени между продавцами и покупателями по-прежнему определяется соотношением абсолютных величин dРd и dР s Оно, в свою очередь, зависит от соотношения эластичностей спроса и предложения, а не от того, как именно исчисляется налог. Но есть особенность при использовании стоимостного налога. Если налог уплачивает продавец, то налоговые обязательства (процентная ставка) определяется по отношению к Рd , а если покупатель – к Рs. Одному и тому же значению разности Рd и Рs соответствуют разные значения налога в зависимости от того, кто находится в сфере обязательств. Чтобы собрать одну и ту же сумму, государству необходимо установить более высокую долю отчислений от цены продавцов, чем от цены покупателей.

Доли платежей, устанавливаемые законом, обычно воспринимаются как доли соответствующих сторон в реальном налоговом бремени. Между тем совпадение сферы налоговых обязательств с экономической сферой действия налога возможно лишь случайно. В действительности решающее значение имеют характеристики рынков и влияние налога на рыночное поведение. Идеальный конкурентный рынок – тот, который без промедления реагирует на налогообложение адекватными сдвигами в спросе и предложении.

51. Распределение налогового бремени в условиях монополии

Как и на конкурентном рынке, решающее значение для монополиста имеет гибкость экономического поведения, т. е. способность без значительных потерь переходить под влиянием налога в адекватную ему новую точку равновесия. Если монополист, в полной мере использовав преимущества своего положения до введения налога, не имеет возможности выбрать относительно равноценную ситуацию после его появления, он вынужден нести налоговое бремя. Для монополиста гибкость - это способность менять объем продаж (выпуска) в достаточно широком диапазоне при относительно небольших сдвигах в уровне предельных издержек. Данное свойство представляет собой аналог эластичного предложения на конкурентном рынке.

Монополист, продающий уникальный товар, стоит перед выбором: или полностью принять на себя налоговое бремя, или покинуть рынок. Сфера действия налога формируется в данном случае так же, как при абсолютно неэластичном предложении на конкурентном рынке.

|

Линейная функция спроса |

График ниже - ситуация, когда предельные издержки монополиста постоянны, что в некотором смысле эквивалентно абсолютно эластичному предложению. При линейной функции спроса прирост цены, по которой осуществляет продажи монополист, покрывает только половину прироста его предельных и средних издержек, обусловленного налогом, его возможности перемещения налогового бремени ограничиваются. "Цена покупателей" РS выше доналоговой цены Р0, но "цена продавца" РS, - ниже Р0.

Что происходит, если сдвиг точки равновесия на более эластичные участки кривой спроса не имеет места? MR = Р(1+1/еd). Монополист выбирает такую точку равновесия, чтобы предельный доход был как минимум неотрицательным. Обозначим сумму (1+1/ed) символом z. Очевидно, 0 < z <\. Поскольку в состоянии равновесия MR = МС, прирост Δz под влиянием налога составляет t, а прирост цены ΔР равен t / z. Следовательно, при постоянной эластичности спроса цена на монополизированном рынке возрастает больше, чем на величину налога.

Что изменится, если отказаться от предположения о постоянстве предельных издержек? Посленалоговое равновесие при постоянном значении МС достигается в точке E1, а при предельных издержках, соответствующих МС", - в точке E’1. Этим точкам отвечают "цены покупателей" РD и РD". Хорошо видно, что, чем круче линия МС", т. е. чем менее гибко поведение монополиста, тем меньшее сокращение выпуска (с Q0 до Q1") вызывает налог. Соответственно тем меньше повышается цена (с Р0 до РD").

Если предельные издержки уменьшаются с ростом продаж, сокращение выпуска и повышение цены приобретают, при прочих равных условиях, большие масштабы, чем при постоянстве предельных издержек.

Разница между конкурентным и монополизированным

1. Влияние вида налога. На конкурентном рынке распределение налогового бремени не зависит от того, является налог специфическим или стоимостным. В обоих случаях относительные доли бремени, ложащиеся на продавцов и покупателей, одинаковы. На монополизированном рынке при стоимостном налоге на монополиста ложится относительно большая доля бремени, чем при специфическом. Стоимостной налог при наличии монополии влечет меньшее сокращение объема продаж и в меньшей степени ухудшает положение покупателей.

2. Распределение налогового бремени. Доля монополиста в налоговом бремени повышается с ростом ставки налога. За счет сокращения прибыли ситуация для монополиста может в ряде случаев относительно ухудшиться в большей степени, чем это произошло бы в сопоставимых условиях с продавцами на конкурентном рынке.

3. Положение покупателей. Сокращение ренты монополиста и ее перераспределение в доход государства не означают ее исчезновения. Поэтому, даже если монополист несет существенные потери, а цена покупателей возрастает меньше, чем на величину налога, положение покупателей остается худшим, чем в аналогичных обстоятельствах на конкурентном рынке: объем продаж, при прочих равных условиях, меньше, а цена выше.

ШПОРА

Налог. обязат-ва (н. о .) физ. и юр. лиц опред-ся на основе норм, установл. закон-вом. Налогоплат-ки пытаются уменьшить налог. бремя, они могут использ. 2 пути: сократить н. о. за счет изменен. структуры и интенсивн-ти своей эк. деят-ти или переместить налог. бремя на др. лиц. Когда речь идет о перемещ. налог. бремени, существенны взаимоотнош. 3-х сторон: гос-ва, налогоплат-ка и рыночн. контрагентов последнего. Сфера действия налога представляет собой совокупность индивидов, на кот. в конечн. счете ложится его бремя. Перемещ. налог. бремени на одном рынке влечет за собой его дальнейшие перемещ. на других Þ сфера действия налога должна опред-ся в контексте общего равновесия. Например: эк-ка состоит из отраслей: А, В – производ-ся товары, а С – единств. вид мат. ресурсов, необходимых для пр-ва А и В, причем предл-е С неэластично. Если вводится акциз на А Þ перемещ. налога на производит. С. Предположим, что эластичность замещ. товара А товаром В высока, и при этом мат. емкость А выше, чем В Þ спрос на А ¯, а на В Þ спроса на С. В реальн. эк-ке все происходит намного сложнее. Но в итоге сфера действ. налогов опред-ся: функциями спроса и предл-я на каждом из рынков; мерой взаимозаменяемости и взаимодополняемости товаров и услуг, реализ-х в этих рамках; производственными функциями.

КОНКУРЕНТНЫЙ

Если рынок является конкурент., то возможности перемещ. налог. бремени всецело опред-ся соотнош. эластичности спроса и предложения.

Распред-е налог. бремени на конкурентном рынке.

График1. Все налог. бремя ложится на покупателей (спрос абсолютно неэластичен). График 2. На продавцов (спрос абсолютно эластичен). Покупателям надо искать замену. График 3. На продавцов (предложение абсолютно неэластично). График 4. На покупат. (предложение абсолютно эластично), но продавцам надо искать замену.

Т. е. общая закономерность: на конкур-ом рынке отдельного товара или услуги (в т. ч. труда) переместить налог. бремя на контрагентов удается той стороне, кот. обладает преимущ. в эластичности объема сделок по цене. Рез-т определяется тем, какая из сторон в больш. степени готова пожертвовать частью сделок по данному товару (поставщики жертвуют частью продаж, а потребители - частью покупок), заменяя его чем-то другим, чтобы по возможности предотвратить потери ден. дохода.

Распред-е налог. бремени в итоге не завис. от того, на какую из сторон возлаг-ся налог. обязат-ва.

График 5 График 6

Реальные экономические последствия налогообложения (¯объема продаж и потерь в доходах) завис. не от того, на какую из сторон закон возлагает обязат-во уплатить налог, а от соотнош. эластичн. спроса и предлож. и от разм. налогооблож.

МОНОПОЛИЗИРОВАННЫЙ

Предложение неэластично Þ бремя полностью ложится на продавца

Предложение эластично

1) График 7. эластичный спрос и MC постоянны. Прирост цены (Р0Р1), т. е. расходы потребителей могут возрасти даже в большей степени, чем доход государства.

2) График 8. Переменная эластичность спроса.

Монополист включает в цену только половину налог. платежей Þ на моноп-ом рынке в отличие от конкур-го, даже самая высокая гибкость предложения не гарантирует продавцу возможность полного перемещ. налог. бремени на покупателей.

Особенность: в условиях монополии специфический налог вызывает, при прочих равных условиях большее сокращ. предложения, чем стоимостной. (на конкурентном рынке - последствия размещения фиксированного по абсолютной величине налога не зависит от того, является ли он специфическим или стоимостным.

РАЗНИЦА МЕЖДУ КОНКУРЕНТНЫМ И МОНОПОЛИЗИРОВАННЫМ

4. Влияние вида налога. На конкурентном рынке распределение налогового бремени не зависит от того, является налог специфическим или стоимостным (отн. доли бремени на продавцов и покупателей равны). На мон. рынке при стоимостном на мон-та отн. большая доля бремени, чем при специфическом. Стоимостной налог при мон-ии влечет меньшее сокращение объема продаж и в меньшей степени ухудшает положение покупателей.

5. Распределение налогового бремени. Доля монополиста в налоговом бремени повышается с ростом ставки налога. За счет сокращения прибыли ситуация для монополиста может в ряде случаев относительно ухудшиться в большей степени, чем это произошло бы в сопоставимых условиях с продавцами на конкурентном рынке.

6. Положение покупателей. Сокращение ренты монополиста и ее перераспределение в доход государства не означают ее исчезновения. Поэтому, даже если монополист несет существенные потери, а цена покупателей возрастает меньше, чем на величину налога, положение покупателей остается худшим, чем в аналогичных обстоятельствах на конкурентном рынке: объем продаж, при прочих равных условиях, меньше, а цена выше.

34. Анализ политики государственных расходов : формы расходов, перемещение выгод, взаимосвязь предпочтений. Эффективность расходов.

Формы расходов. Государственная помощь может принимать различные формы:

1) Прямые денежные выплаты или субсидии – помощь со стороны государства частным производителям или потребителям, которая предоставляется на безвозмездной основе за счет других экономических агентов.

2) Косвенные субсидии в виде: - сокращения налоговых обязательств;- льготных кредитов и госгарантий под эти кредиты;- предоставления товаров и (или) услуг по ценам ниже рыночных;- государственных закупок товаров или услуг по ценам выше рыночных;- определенных норм регулирования.

Другая классификация форм госрасходов: 1) финансирование затрат на содержание организаций общественного сектора; 2) закупки товаров или услуг; 3) субсидирование предприятий и организаций, поставляющих продукцию на рынок; 4) денежных выплат и натуральных выдач лицам, охваченным программами социальной помощи и страхования.

Перемещение выгод

Применительно к госрасходам во многом справедливы закономерности, связанные с налогами, только в случае с госрасходами они действуют наоборот. Та сторона, которая больше проиграет от налога, больше выиграет от симметричной ему субсидии. Программа общественных расходов (ОР) нередко приносят выгоды не одним только своим непосредственным реципиентам. Реципиент – тот, кто безвозмездно или на льготных условиях получает какие-либо блага или денежные средства за счет общественного сектора. Сфера действия программы ОР - круг лиц, на которых, в конечном счете, распространяются выгоды, обусловленные данной программой.

Если речь идет о денежных выплатах, одно из последствий программы ОР – увеличение спроса на субсидируемые товары или услуги. Если эластичность предложения этих товаров относительно невысока, то следствием становится рост цен и частичное перемещение выгод от реципиентов программы в пользу производителей и продавцов товара или услуги. Перемещение выгод

– процесс относительного ухудшения положения реципиентов и относительного улучшения положения продавцов, производителей или других участников в ответ на изменение спроса и предложения товаров или услуг в результаты введения программы ОР. Перемещение выгод – основная причина, по которой сфера действия программы ОР подчас не отвечает замыслам тех, кто ее поддерживал, ориентируясь на интересы избирателей. Процессы перемещения выгод закономерно связаны с их искажающим действием.

Если речь идет о денежных выплатах, одно из последствий программы ОР – увеличение спроса на субсидируемые товары или услуги. Если эластичность предложения этих товаров относительно невысока, то следствием становится рост цен и частичное перемещение выгод от реципиентов программы в пользу производителей и продавцов товара или услуги. Перемещение выгод

– процесс относительного ухудшения положения реципиентов и относительного улучшения положения продавцов, производителей или других участников в ответ на изменение спроса и предложения товаров или услуг в результаты введения программы ОР. Перемещение выгод – основная причина, по которой сфера действия программы ОР подчас не отвечает замыслам тех, кто ее поддерживал, ориентируясь на интересы избирателей. Процессы перемещения выгод закономерно связаны с их искажающим действием.

|

|

|

|

На рисунке а) спрос относительно более эластичен, чем предложение, причем и тот, и другой отличаются сравнительно высокой эластичностью. На рисунке б) спрос относительно менее эластичен, чем предложение, причем и тот, и другой отличаются сравнительно невысокой эластичностью. В случае а) чистые потери больше, а прирост излишка производителя превосходит прирост излишка потребителя. В случае б) выигрыш от субсидии распределяется в большей степени в пользу потребителя.

Взаимосвязь предпочтений. Реципиент, при прочих равных условиях, отдает предпочтение помощи, предоставляемой в денежной форме, которой он мог бы распорядиться по своему усмотрению. Когда же программа перераспределительного характера реализуется в форме натуральных выдач или субсидирования отдельного товара, реципиенту, по существу, навязываются предпочтения тех, кто разработал и утвердил эту программу. Взаимосвязь предпочтений предполагает, что стремление реципиента максимизировать значение своей функции полезности ограничивается предпочтениями других лиц, имеющих отношение к тем же программам расходов. При осуществлении программ ОР форме, например, по косвенной поддержке безработных посредством передачи общественных средств предпринимателям необходимо учитывать интересы безработных, а также налогоплательщиков, за чей счет финансируется программа. Интересы как тех, так и других не всегда совпадают с интересами реципиентов.

Взаимосвязь полезностей проявляется в том, что уровень благосостояния индивида (значение его функции полезности) определяется не только его потребительским набором, но и благосостоянием других членов общества. Увеличение потребления какого-либо товара или услуги индивидом А может доставлять положительную полезность индивиду В и одновременно отрицательную – индивиду С, а для индивида Д быть безразличным.

Эффективность. Важно подчеркнуть, что искажающее воздействие натурализации помощи дополняет искажает воздействие субсидий и соответствующие чистые потери наслаиваются друг на друга. Лимитированные программы натуральной помощи, вообще говоря, порождают меньшие чистые потери, чем нелимитированные, поскольку для части реципиентов не возникает эффект замещения. Вместе с тем лимитированные программы предполагают ломаные бюджетные ограничения , с которыми, в свою очередь, могут быть связаны существенные искажения. Натуральные формы помощи предполагают, как правило, более высокие административные издержки, существует источник постоянного бюрократического давления в пользу избыточной натурализации и усложнения программ. В этой связи при прочих равных условиях целесообразно реализовывать такие программы ОР, которые стесняют свободу выбора получателей не больше, чем этого требует типичный налогоплательщик. Государственные страховые программы по сравнению с прямым финансированием оказываются более эффективными, когда перераспределительные требования значимы, однако круг потенциальных реципиентов не слишком отличается от круга потенциальных плательщиков.

Налоговое бремя - в узком смысле - уровень экономических ограничений, создаваемых отчислением средств на уплату налогов и отвлечением их от других возможных направлений использования.

Налоговый гнет (налоговое бремя), т. е. отношение общей суммы налоговых сборов к совокупному национальному продукту, которое показывает, какая часть произведенного обществом продукта перераспределяется посредством бюджета.

Налоговое бремя - это макроэкономический расчетный показатель, характеризующий долю валового внутреннего продукта (ВВП), аккумулируемую государством в бюджетной системе. Вопрос об изучении налогового бремени во взаимосвязи с воспроизводственными процессами поднимался еще в XVIII в. считали, что мера податей в государственный бюджет не должна превышать соответственно одну шестую и одну четвертую дохода подданных. Наш соотечественник мудро заметил, что 25 % национального дохода для государства может быть достаточным или может быть недостаточным и ее долю нельзя выразить каким-нибудь количеством, возможным и полезным для всех случаев и всякого времени. Именно обезличенное время и эволюционное развитие конкретного государства показало, что налоговое бремя экономики стран, где конституционно закреплен статус социального государства (Швеция, Дания, Франция, Германия и др.), самое высокое и достигает половины ВВП.

Распределение налогового бремени - распределение доли в оплате налога на продаваемый товар или услугу, приходящийся на потребителей или на производителей. Если спрос относительно неэластичен, то бремя (косвенных) налогов в большей мере ложится на потребителя. Распределение налогового бремени между налогоплательщиками опирается на принцип налогообложения получаемых благ и на принцип платежеспособности. Способность налогоплательщиков перемещать налоги на своих контрагентов зависит от характера рынков, на которых они взаимодействуют. Если рынок является конкурентным (иными словами, ни один продавец или покупатель не в состоянии повлиять на цену), то возможности перемещения налогового бремени всецело определяются соотношением эластичностей спроса и предложения. Чтобы пояснить это, обратимся к предельным случаям, а именно к рынкам с абсолютно эластичным и абсолютно неэластичным спросом и предложением, и допустим сначала, что налог установлен в фиксированной сумме не единицу товара или услуги. Такие налоги принято называть специфическими в отличие от стоимостных, которые гораздо чаще встречаются на практике. Обязательства по стоимостным налогам устанавливаются исходя из стоимости объекта налогообложения, по специфическим - на единицу товара или услуги.

Содержание понятия “распределение налогового бремени” имеет два значения в зависимости от того, раскрывается ли оно по отношению к налогоплательщикам (юридическим и физическим лицам) или по отношению к регионам. Следовательно, в самом понятии заключено единство противоположностей. Чем тяжелее налоговое бремя по отношению к региону, тем прочнее его финансовое состояние, тем меньше проблем с балансированием бюджета. Совершенно противоположно воздействие тяжести налогового бремени на налогоплательщиков. Поскольку региональное налоговое бремя полностью подвластно налоговой политике, т. е. абсолютно субъективно в настоящее время в России, теоретический научный интерес представляет вопрос о распределении налогового бремени среди налогоплательщиков. Проблемы распределения налогового бремени рассматривались с XVII в. меркантилистами, суждения которых о распределении налоговой нагрузки в обществе положили основу теории переложения налогов.

Распределение налогов и их переложение - вопрос экономический и социально-политический. Глубокий анализ данных процессов позволяет определить, кто и в каких размерах действительно несет всю тяжесть налогового бремени. Порождает эту проблему несовпадение адресата налога, определяемого в законодательстве, и субъекта, который фактически возмещает из своего дохода причитающуюся первоначальному адресату сумму налогового платежа. Это порождает два понятия: “субъект налогообложения” - это первоначальный адресат налога и “носитель налога” - это физическое или юридическое лицо, фактически несущее налоговую нагрузку. Российская практика переложения налогов абсолютно не исследована наукой. Распределение налоговой нагрузки и переложение налогов неотделимы от теории и практики ценообразования. Рыночная трактовка цены позволила зарубежным экономистам глубоко исследовать эти проблемы применительно к национальным системам налогообложения. Р. Масгрейв исследовал, каким образом распределяется налоговое бремя между производителями и потребителями (категориями налогоплательщиков) в зависимости от эластичности спроса и предложения товаров, работ и услуг. Исследования проблем переложения налогов породили новые теории. Приводились теоретические обоснования диффузии или распыления налогов, амортизации налогов, капитализации налогов. Недостаточный опыт России в использовании налогов рыночной ориентации, отсутствие стабильной налоговой системы, а в связи с этим и отсутствие динамических рядов налоговых данных, недостаточная информационно-электронная обеспеченность налоговой статистики - все это создает объективные препятствия к исследованиям всех реакций экономики на введение налогов. Сопоставление налоговых ставок, анализ примененяемых в то или иное время по тому или иному налогу различных налоговых режимов также позволяет исследовать проблему переложения налогов и тяжесть налогового бремени. Налоговые режимы, наряду с другими элементами налогообложения (объект и субъект, льготы и санкции и т. д.), определяют налоговые ставки. В настоящее время основу российской системы налогообложения составляют прямые и косвенные налоги. Историческая оценка косвенного обложения сводится в основном к тому, что этот метод формирования доходов бюджета с социальных позиций является крайне несправедливым. Однако именно этот метод распространен в ряде стран по причине простоты его применения и независимости от результатов финансово-хозяйственной деятельности. Методика формирования косвенных налогов ограничивает возможности ухищрений и фальсификаций, способствующих уходу от уплаты налогов. Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой стороны, не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Поэтому показатель налоговой нагрузки, или налогового бремени, на налогоплательщика является достаточно серьёзным измерителем качества налоговой системы страны. Научно доказано, что при увеличении налоговой нагрузки на налогоплательщика (рост количества налогов и увеличение ставок налогов, отмена льгот) эффективность налоговой системы сначала повышается и достигает своего максимума, но за тем начинает резко снижаться. При этом потери бюджетной системы становятся невосполнимыми, так как определенная часть налогоплательщиков или разорятся, или сворачивает производство, другая часть находит как законные, так и незаконные пути минимизации установленных и подлежащих к уплате налогов. При снижении налогового бремени в дальнейшем для восстановления нарушенного производства потребуются годы. Кроме того, тот налогоплательщик, который нашёл реальные пути ухода от налогообложения, даже при возврате к «старому» уровню налогового изъятия, уже не будет платить налогов в полном объёме. В этой связи проблема оптимальной налоговой нагрузки на налогоплательщика играет важную роль в построении и совершенствовании налоговой системы любого государства – как с развитой экономикой, так и находящегося в переходном периоде. Если при определении макроэкономического показателя налоговой нагрузки проблем в части определения сумм налогов практически не существует (берется вся совокупность поступающих в бюджеты всех уровней и во внебюджетные фонды налогов и сборов), то на уровне предприятия такая проблема есть. Вопрос заключается, главным образом, в том, следует ли включать в сумму налогов ту её часть, которая представляет собой уплачиваемый работниками предприятия налог на доходы физических лиц. Здесь среди российских ученых и практиков нет единой точки зрения. Представляется более логичным при определении налогового бремени конкретного налогоплательщика все же включать налоги и сборы, уплачиваемые населением. В данном случае предприятие выступает по поручению государства не в роли плательщика налога, а только в роли их сборщика, удерживая эти налоги из доходов своих работников. И изменения условий указанного налогообложения не в какой мере не отражаются на доходах, остающихся в распоряжении предприятия. Деление налогов на прямые и косвенные носит не абсолютный, а относительный характер в той части, которая относится на переложение уплаты косвенных налогов на конечного потребителя. Дело в том, что все налоги в результате уплачивает конечный потребитель. Вопрос заключается в том, допускают ли спрос и предложении, а также сложившийся уровень цен на продукцию, выпускаемую данным предприятием, возможность переложить дополнительный налог будь то прямой или косвенный, на плечи потребителя. И если такая возможность есть, то любой налогоплательщик ею воспользуется, вне зависимости от того, прямые или косвенные налоги он при этом платит. Взять, к примеру, такой косвенный налог, как налог на добавленную стоимость. Общеизвестно, что ставка этого налога в нашей стране неоднократно менялась. Но к снижению цен, в том числе и розничных, это не привело. При прочих равных условиях возросли доходы предприятий, но налоговая нагрузка на население осталась прежней. И если возрастет ставка налога на прибыль или будут отменены льготы по данному прямому налогу, любой товаропроизводитель попытается переложить этот дополнительный налог в цену, что непременно вызовет цепочку роста цен и тяжесть роста налога опять же отразится на конечном потребителе. Нет также единого подхода к определению понятия дохода предприятия применительно к расчету налогового бремени. Распределение и измерение налогового бремени Адам Смит сформулировал принципы налогообложения, желательных в любой системе экономики:

Подданные государства должны участвовать в содержании правительства соответственно доходу, каким они пользуются под покровительством и защитой государства. Соблюдение этого положения или пренебрежение им приводит к так называемому равенству или неравенству налогообложения.

Налог, который обязывается уплачивать каждое отдельное лицо должен быть точно определен (срок уплаты, способ платежа, сумма платежа).

Каждый налог должен взиматься тем способом или в то время, когда плательщику удобнее всего оплатить его.

Каждый налог должен быть так задуман и разработан, чтобы он брал и удерживал из кармана народа как можно меньше сверх того, что он приносит казне государства. На основе принципов Адама Смита налогообложения (указанных выше) к настоящему времени сложились два реальных принципа (концепции)налогообложения. Первый принцип предполагает, что физические и юридические лица должны уплачивать налоги, пропорционально тем выгодам, которые они получили от государства. Логично, что те, кто получил большую выгоду от предлагаемых правительством товаров и услуг должны платить налоги, необходимые для финансирования производства этих товаров и услуг. Некоторая часть общественных благ финансируется главным образом на основе этого принципа. Например, налоги на бензин обычно предназначаются для финансирования и строительства и ремонта автодорог. Таким образом, те, кто пользуется хорошими дорогами, оплачивают затраты на поддержание и ремонт этих дорог. Но всеобщее применение этого принципа связано с определенными трудностями. Например, в этом случае невозможно определить, какую личную выгоду, в каком размере и т.д. получает каждый налогоплательщик от расходов государства на национальную оборону, здравоохранение, просвещение. Даже в поддающемся на первый взгляд оценке случае финансирования автодорог мы обнаруживаем, что оценить эти выгоды очень трудно. Отдельные владельцы автомобилей извлекают пользу из автодорог хорошего качества не в одинаковой степени. И те, кто не имеет машины, также получают выгоду. Предприниматели, безусловно, значительно выигрывают от расширения рынка в связи с появлением хороших дорог. Кроме того, следуя этому принципу, необходимо было бы облагать налогом, например, только малоимущих, безработных, для финансирования пособий, которые они получают. Второй принцип предполагает зависимость налога от размера получаемого дохода, т.е. физические и юридические лица, имеющие более высокие доходы, выплачивают и большие налоги и наоборот. доходах. Современные налоговые системы используют оба принципа налогообложения, в зависимости от экономической и социальной целесообразности.

Проблема распределения налогового бремени

Распределение налогов между покупателями и продавцами, потребителями и производителями обозначается термином "распределение налогового бремени".

Предположим, что власти ввели акциз на товар. В этом случае возможны следующие варианты. Во-первых, продавцы могут целиком переложить акциз на покупателей, увеличив цену товара на величину этого акциза. Во-вторых, продавцы могут не увеличивать цену товара и тем самым переложить акциз на свои плечи, уменьшив свою прибыль. В-третьих, продавцы могут часть акциза включить в цену товара и одновременно уменьшить свою прибыль на другую часть акциза.

Первый вариант обычно выбирается продавцами, если товар не эластичен по цене (т.е. спрос на него мало меняется в зависимости от изменений его цены), второй вариант – если товар эластичен по цене, третий вариант – если эластичность по цене близка к единице.

Проблема распределения налогового бремени рассматривается и в другом аспекте – в какой пропорции собираемые налоги распределяются между потребителями и производителями. Если к налогам на потребителей отнести только индивидуальный подоходный налог и налоги на товары и услуги, к налогам на производителей – только корпоративный налог и социальные налоги, а все остальные налоги отнести к прочим, то картина распределения собираемых налогов будет следующей. В России налоги на потребителей, налоги на производителей и прочие налоги распределяются как 32: 39: 29, т.е. в более или менее равных пропорциях между потребителями и производителями.

Проблема издержек налогообложения для общества

Как видно из вышеприведенного примера с введением акциза, налоги уменьшают рыночный спрос и предложение. Это ведет к падению оптимального уровня производства и потребления, т.е. к снижению уровня благосостояния общества. Для доказательства этого тезиса неоклассическая теория приводит следующее графическое доказательство (рис. 5.2).

Введение налога переместит кривую предложения 5 влево в любом случае. Если налог будет возлагаться на потребителей и цена товара повысится с Р0 до Р 1, то снизится спрос D , а вслед за ним в конечном счете снизится предложение с S 0 до 5,. Если налог перелагается на производителей, то снизится предложение с S 0 до S 1, в связи с падением прибыли производителей, а вслед за этим возникнет дефицит товара и цены возрастут с Р 0 до Р 1. Но в любом случае объем производства сократится с Q 0 до Q l, а спрос также сдвинется влево.

Обратим внимание на заштрихованный треугольник на рис. 5.2. Он очерчивает продукцию, которая была бы произведена и куплена, если бы государство не ввело налог. Это те потребители, которые хотят, но не могут купить товар, и те производители, которые хотят, но не могут произвести его.

Рис. 5.2. :

D – спрос; S 0, S 1 – размеры предложения до и после введения налога; Q 0, Q 1 – размеры производства до и после введения налога

Анализ проблемы издержек налогообложения для общества с неоклассической позиции приводит к выводу; налоги необходимы для существования государства, но общество платит за это высокую цену, сокращая потенциальный объем национального дохода и соответственно национального благосостояния.

Неокейнсианская теория предлагает противоположный взгляд. Не споря, что налоги уменьшают общественное благосостояние, неокейнсианцы подчеркивают, что за счет налогов финансируются государственные расходы, а это стимулирует такой совокупный спрос, который превышает сокращение спроса от налогов. В результате уровень благосостояния общества в целом возрастает.

Для доказательства они ссылаются на эффект действия мультипликатора сбалансированного бюджета, теорему Хаавелъмо, по имени ее автора, норвежского лауреата Нобелевской премии (1911 – 1999), который означает, что увеличение налогов и государственных расходов на одну и ту же величину вызовет увеличение ВВП на эту же величину. Предположим, что в стране предельная склонность к потреблению равна 0,8, а мультипликатор спроса и предложения равен 5. Правительство на 100 млрд руб. увеличивает налоги для того, чтобы на 100 млрд руб. увеличить государственные расходы, т.е. соблюдая сбалансированность бюджета. Однако рост налогов сократит потребление налогоплательщиков вовсе не на 100 млрд руб., а на меньшую сумму – 80 млрд руб. (ведь предельная склонность к потреблению составляет 0,8), и потребление всего общества уменьшится с учетом мультипликатора на 80 5 = 400 млрд руб. Расходы же правительства увеличатся на 100 млрд руб., а расходы всего общества с учетом мультипликатора возрастут на 100 5 = 500 млрд руб., т.е. общество получит рост общественного благосостояния в размере 100 млрд руб. (500 млрд руб. – - 400 млрд руб.).

Говоря по-другому, если весь прирост налогов пускать на прирост государственных расходов, соблюдая тем самым сбалансированность бюджета, то, согласно теореме Хаавельмо, это оборачивается дополнительным ростом ВВП. В нашем примере ВВП вырастет на 100 млрд руб. из-за того, что налоговый мультипликатор (равен 4, так как ΔY/ΔT = 400/100) меньше мультипликатора государственных расходов (равен 5, так как ΔY/ΔG = 500/100). Однако подобный вывод из указанной теоремы может быть справедлив лишь в условиях низкого налогового бремени, так как кривая Лаффера демонстрирует, что высокое бремя налогов снижает экономическую активность налогоплательщиков и, соответственно, замедляет рост ВВП, который трудно будет стимулировать даже возросшими госрасходами.

Как отреагирует ВВП на рост налогов без соответствующего роста госрасходов, например, когда налоги пойдут на снижение дефицита бюджета? В этом случае будет действовать неоклассический вывод – рост ВВП затормозится. Поясним это на примере повышения в России с 2011 г. страховых взносов на обязательное социальное страхование для покрытия дефицита ПФР. По оценке, увеличение страховых взносов в бюджет в том году составило 928 млрд руб., налоговый мультипликатор был равен 4,56, что привело к снижению потенциального ВВП на 4432 млрд руб.

Дилемма эффективности и справедливости налогообложения

Налог, эффективный с позиции налоговых органов, не всегда является справедливым с точки зрения налогоплательщиков. Примером может быть налог на доходы физических лиц в России, выплачиваемый по плоской ставке 13%.

Российские налоговые органы заявляют, что после перевода налога на доходы физических лиц в конце 1990-х гг. с прогрессивной шкалы на плоскую многие состоятельные налогоплательщики вывели свои налогооблагаемые доходы "из тени" и в результате собираемость данного налога возросла. При этом налоговые органы и богатые налогоплательщики исходят из принципа получаемой выгоды, согласно которому домохозяйства должны платить налоги пропорционально тем общественным благам, которые они получают от государства. А так как богатые налогоплательщики в России явно не пользуются бо́льшими, чем остальные налогоплательщики, общественными благами (бесплатное образование и здравоохранение, дороги и др.), то они не должны платить налог на доходы физических лиц по более высокой, чем остальные налогоплательщики, ставке.

Однако основная часть российских налогоплательщиков (и налогоплательщиков всего мира) придерживается другого принципа– принципа способности заплатить налог, согласно которому налоги взимаются в соответствии с доходами налогоплательщика. Ведь размеры дохода заметно усугубляют или облегчают тяжесть налога, так как налог в 650 руб. с заработной платы в 5000 руб. достается налогоплательщику тяжелее, чем налог в 6500 руб. другому налогоплательщику с его заработной платы в 50 000 руб. К тому же этот принцип соответствует социальной функции налогов, направленной на сглаживание неравенства в доходах. Однако противники принципа способности заплатить налог указывают на то, что более высокие ставки налога на доходы физических лиц несправедливы по отношению к самым трудолюбивым и предприимчивым членам общества.

В отличие от России, в остальных странах мира второй принцип в конечном счете доминирует над первым, и поэтому дискуссии о размерах подоходного и корпоративного налога обычно идут не о том, на какую – плоскую или прогрессивную – шкалу налога переходить, а о том, какими должны быть ставки прогрессивного подоходного и корпоративного налога.